Az előző években tapasztaltnál kisebb termés várható, hazai és európai szinten egyaránt, ami keresleti piacot eredményez. / Crop is expected to be smaller than in previous years, both at domestic and European levels, leading to a demand-driven market.

A meggyágazat meghatározó szereplői mint a FruitVeB meggy termékbizottsága (konzervipar, hűtőipar, léipar, TÉSZ-ek, kereskedők, termelők) 2024. május 30-án tartottak szakmai tanácskozást Újfehértón. Az egyeztetésen képviseltették magukat a meghatározó feldolgozók, TÉSZ-ek és nagyobb termelők. Jelen prognózis a tanácskozás tapasztalatait dolgozza fel, melyen foglalkoztunk a hazai és európai (különösen a lengyel) terméskilátásokkal, a piaci kereslet-kínálati viszonyokkal, valamint a szezon lefutását várhatóan meghatározó körülményekkel. A nemzetközi ágazati és piaci információkat kiegészítjük a német AMI (Agrarmarkt Informations-Gesellschaft mbH) által szervezett, nemzetközi szakértőkből álló, 2024. május 28-i, online európai meggypiaci egyeztetésen elhangzottakkal is.

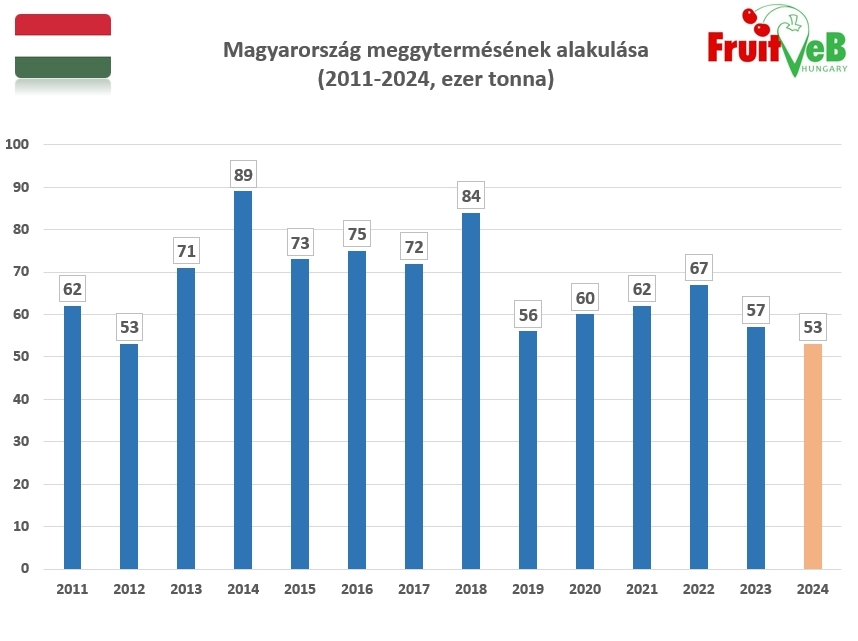

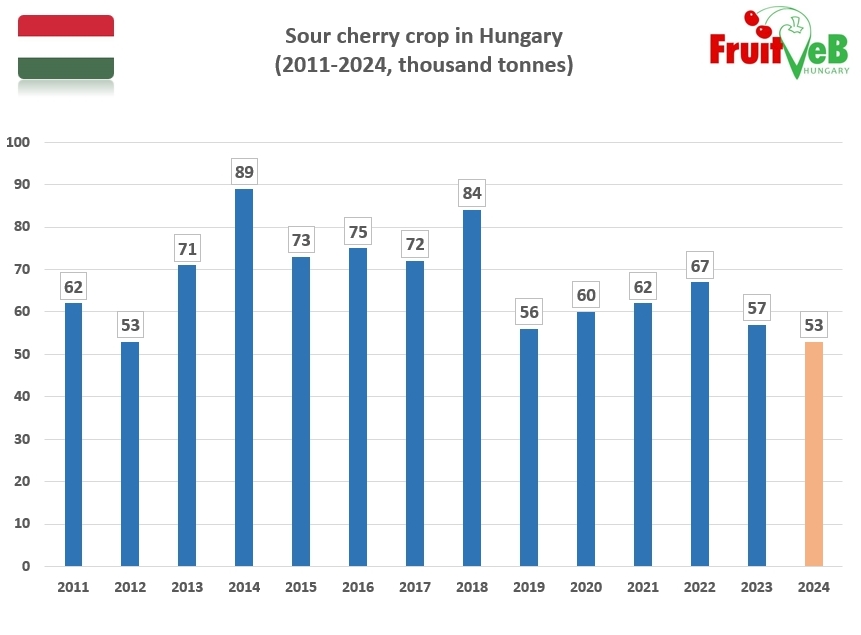

A FruitVeB május elején készített és május 10-én közzétett prognózisában (Korán kezdődhet a tavalyihoz hasonló mennyiséget ígérő hazai meggyszezon) a tavalyi 57 ezer tonna körüli termést (+/- 10%) prognosztizáltunk azzal, hogy már akkor is a negatívabb várakozások voltak túlsúlyban.

A május elején készített prognózist közel egy hónap elteltével, közvetlenül a betakarítás kezdete előtt valamelyest a negatív irányba kell korrigálnunk. A termés heterogenitása miatt pontos becslést adni még jelenleg is nehéz, éppen ezért tágabb intervallumban reális a várható termésről nyilatkozni. Jelentősen szór a meggyágazat meghatározó szereplőinek véleménye is, de az ültetvényekben jelenleg látható kép alapján 50-57 ezer tonna közé becsülhető az idei, hazai meggytermés, ami kissé tágabb intervallumban megfelel 53 ezer tonna +/- 10%-os tartománynak.

A május 10-én megjelent előzetes prognózisunkban összefoglaltuk a várhatónál (normális, átlagos évjáratban 70 ezer tonna) jóval kisebb termés okait, így e helyütt erre nem térünk ki. Fel kell hívni arra a figyelmet, hogy a prognózis a fákon jelenleg látható termésen (gyümölcs-darabszám, gyümölcsméret, stb.) alapszik, azonban a szezon alatt ténylegesen betakarítható termés ettől eltérhet. Az időjárási körülmények, illetve a betakaríthatóság kedvező alakulása esetén a termés elérheti, vagy optimista esetben kis mértékben akár meg is haladhatja a tavalyi 57 ezer tonnás szintet. Jelentős bizonytalanságokat és kockázatot azonban – mint minden egyes évben – az időjárás jövőbeni alakulása rejt magában, különös tekintettel a csapadékviszonyokra (pl. a sok csapadék miatti repedési károk) a vihar-, szél- és jégkárokra, illetve a jelenleg még nem látható esetleges növényvédelmi problémákra (antraknózis, cseresznyelégy, foltosszárnyú muslica). Ezen körülmények az elmúlt évtized egyes éveiben komoly minőségi vagy mennyiségi veszteséghez vezettek a szezon mindössze néhány hete alatt is, értelemszerűen azonban abszolút nem prognosztizálható ezek idei mértéke és kínálatra gyakorolt hatása. Minden ágazati szereplő tudja, hogy csak az a biztos termés, melyet már betakarítottunk.

A különböző meggytermesztő térségek vonatkozásában az a kép rajzolódik ki, hogy az ország észak-keleti régiójában, ahol a meggytermő terület mintegy fele található, egyértelműen gyengébb a termés (10-30%-kal alacsonyabb, mint tavaly), ami elsősorban az április 19-21-i fagyok erősebb károkozásának a következménye. Az ország többi régiójában (Dunántúl, Pest, Bács-Kiskun vármegyék, stb.), vagyis a termőfelület másik felén nagyságrendileg a tavalyihoz hasonló termés várható, egyes esetekben még akár valamivel kedvezőbb is. Továbbra is nagyon heterogén a kép fajtánként és még egy szűk termesztőkörzeten belül is.

Most már egyértelműen látszik az is, hogy a hűtő- és konzervipari szezon a szokásosnál 10-12 nappal hamarabb, június 5-7. körül megkezdődik. A meggy rázása elindul e hét közepén legfőképpen a Dél-Dunántúlon és Bács-Kiskun vármegyében. Sőt, kisebb (néhány száz tonnás) tételben már a múlt héten zajlott az Érdi jubileum rázása és hűtőipari feldolgozása, mely azonban rendkívüli esemény, hiszen e fajta – minőségi paraméterei és kisebb mennyiségei alapján – az évek többségében jellemzően a frisspiacon hasznosult. A korai szezonkezdetnek egyenes következménye, hogy a szezon befejezése is hamarabb, július 05-08. magasságára várható.

Minőségi problémák egyelőre nincsenek, az utóbbi két hét csapadékai kedvezően hatnak a gyümölcsméretre is. Borítékolható azonban az is, hogy a múlt hét zivatarai és jégverései néhány ezer tonna árualapban már okoztak kisebb vagy akár nagyon súlyos károkat. A cseresznyelégy viszont már május első felében, közepén megjelent, így a szokásosnál sokkal hamarabb kell(ett) védekezni a nagyobb károkozás elkerülése érdekében.

Egyre markánsabban kezd kirajzolódni az is, hogy Lengyelországban nagyon súlyos terméskiesés van az áprilisi fagyok miatt. Erősen szórnak a lengyel termésprognózisok: az egyes térségek, illetve ültetvények 30% és 70% közötti terméskieséseket szenvedtek el (egyes régiókban ennél súlyosabb veszteségek is vannak). A legvalószínűbb szcenárió jelenleg egy 50%-os terméskiesés, de nem zárható ki az sem, hogy a 2017. évhez hasonlóan mindössze 70 ezer tonna körüli termést takarítanak be a szokásosnak tekinthető 160-180 ezer tonna helyett. Az április fagyok után sújtja a lengyeleket a régóta uralkodó aszály, az azóta is tartó – és az aszály által súlyosbított – terméshullás, továbbá az érdemi csapadékot nem hozó, de jelentős károkat okozó heves jégverések. Fel kell azonban hívni a figyelmet arra, hogy a lengyel prognózisokban nagyon nagy bizonytalanság rejlik, negatív és pozitív irányban egyaránt, ugyanis hivatalos prognózisok nincsenek, mindössze néhány meghatározó ágazati szakember és piaci szereplő véleményére tudunk alapozni. A pontos lengyel prognózisoknak azért lenne ügydöntő jelentősége, mert a termés 10%-a is 15-20 ezer tonna, így a 10-20%-os vagy annál nagyobb hiba pozitív és negatív irányba is tudja – tévesen – manipulálni a piacot.

Amennyiben a jelenlegi legvalószínűbb lengyel szcenárióból (50%-os terméskiesés) indulunk ki, az azt is jelenti, hogy mintegy 80-90 ezer tonna meggy esik ki az összesen 120-160 ezer tonna meggyet – kb. fele-fele arányban – felvevő lengyel lé- és hűtőipar alól. Ez megfelel az idei hazai termés közel duplájának, ami jelentős hatással lehet a kereslet-kínálati viszonyokra és az árakra. Információink szerint Szerbiában is van kisebb mértékű (10-20%-os) terméskiesés. Minden más európai meggytermelő országban (Németország, Hollandia, stb.) gyenge vagy nagyon gyenge, de mindenképpen a tavalyinál jóval gyengébb meggytermést várnak, így számottevő beszerzési alternatívája nincs a lengyel feldolgozóiparnak. Az alapanyaghiány különösen a lengyel hűtőipart égeti, tekintettel arra, hogy egész Európában üresek a fagyasztott meggy készletek, a vevők pedig elvárják a kiszolgálást.

Ebből kifolyólag valószínűsíthető, hogy a lengyelek intenzív kereslettel, és az elmúlt évek hazai meggyárainál magasabb áron lesznek jelen a magyar piacon. Ezt erősíti az is, hogy a lengyel meggy szüretének kezdete július 3-6. közé tehető, amire a magyar meggyszezon majdnem véget ér. Ez még tovább erősítheti a lengyel hűtőipari alapanyag-igényt a magyar meggy iránt.

Természetes, hogy a legfeszültebb várakozások az idei meggyárak körül vannak. Egy-két napon belül kezdődik a szezon, nyitó árak azonban még mindig nem jelentek meg a piacon. A piaci kereslet-kínálati viszonyok vonatkozásában a következőket látjuk:

· Abszolút nem prognosztizálható, hogy a lengyelek mekkora mennyiséget fognak vásárolni Magyarországról, jóllehet ennek meghatározó jelentősége lesz az árakra. Amennyiben a lengyelek mindössze néhány ezer tonna meggyet visznek ki az országból, annak nagyon nagy hatása nem lesz az árakra és a meggypiacra, majdnem függetlenül attól, hogy milyen áron vásárolnak. Amennyiben azonban intenzív kereslet mellett „kihúznak” 20-30 ezer tonnát, ráadásul magas áron, az ügydöntő jelentőségű lesz a hazai meggy árának kialakulásánál. A 2017. évben 0,8-0,9 €/kg áron vásároltak a lengyelek hűtőipari alapanyagot (ez a jelenlegi információk alapján, legalábbis az induló árakban, idén sem zárható ki) – az akkori 320 HUF/EUR árfolyam mellett.

· Meglepő, de abszolút logikus lépés a lengyel vevők részéről, hogy mindeddig nem mondtak ki árakat. Ennek oka, hogy őket az idő nem sürgeti. A lengyel meggy betakarítása egy hónap múlva kezdődik, így bőségesen van idejük magyar meggyet feldolgozni a lengyel szezon előtt. Taktikájuk valószínűsíthetően az, hogy megvárják a hazai feldolgozóipar nyitóárait, és majd ehhez igazítják az általuk kínált árat.

· Mindebből ered, hogy az idei évben is a hazai konzerviparnak kell megjelenni a nyitóárakkal. E tekintetben a hazai konzervgyárak nincsenek „hálás” és kedvező helyzetben. A jelenlegi meggybefőtt készletek átlag fölöttiek. A nagy német vevők az idei tendereket a szokásosnál 10-30%-kal alacsonyabb mennyiségekre írták ki. A hazai konzervgyárak és a német vevők között érdemi szerződéskötések mindeddig nem történtek, így kialakult meggybefőtt-árak sincsenek. Valószínűnek látszik, hogy a meghatározó, német meggybefőtt-vásárlók – a tavalyihoz képest – jelentősebb áremeléseket nem vagy kevésbé hajlandóak elfogadni.

· A hazai hűtőipar és léipar szintén keresi és igényli a meggyet, a kereslet-kínálati viszonyok, illetve az árak alakítására azonban nem lesz döntő ráhatásuk, mert együttesen mintegy 15-17 ezer tonna nyersanyagot vesznek fel, kb. fele-fele arányban. Ráadásul a léipar meghatározó részben Cigánymeggyet és Oblacsinszkát vásárol, melyek hűtő- és konzervipari alapanyagként kevésbé jönnek számításba. A hazai hűtőipar pedig alapvetően az export- és a belföldi konzervipari alapanyagárakhoz szokott igazodni.

· A fagyasztott meggy piacán messze a meghatározó szereplők a lengyelek (50-60 ezer tonna készterméket gyártanak, ami a hazai gyártás 10-szerese). A hazai hűtőipar számára nagyon nagy kockázatot jelent az, hogy a lengyel hűtőipar milyen áron fog lengyel nyersanyagot vásárolni a július elején kezdődő szezonban. Amennyiben most egy hónappal korábban „belehajtják” a hazai hűtőipart magas árakba, majd később jóval olcsóbban vásárolnak lengyel alapanyagot, az jelentősen ronthatja a hazai fagyasztott meggy versenyképességét az európai piacon.

· A lengyelek pozícióinak megértéséhez tudni kell a következőt is: a lengyel hűtőipar „bátran” vásárolhat 10-20 ezer tonna magyar meggyet „bármilyen áron”, mert ez a mennyiség az ő alapigényük 15-25%-a, amihez „keverhetnek” olcsóbb lengyel alapanyagot, hogy kellően kedvező késztermék-önköltséget érjenek el. Ez a mennyiség azonban a hazai hűtőipar felvásárlásnak 1,5-3,0-szorosa, a hazai konzervipar nyersanyagigényének pedig 50-70%-a, amivel meghatározódik a magyar késztermék (fagyasztott meggy, meggybefőtt) önköltsége.

· Számolnunk kell nyilvánvalóan nyersmeggy-exporttal is (valószínűsíthetően a tavalyi, nagyon szerény 6 ezer tonnás mennyiséget érdemben meghaladó mértékben), melynek mozgatórugója, mint minden évben, a német vásárlás lesz. E szegmensben sem alakultak még ki megkötött szerződések, illetve árak.

· Tekintettel arra, hogy nem csak Németországban, hanem más európai országokban is gyenge a meggytermés, onnan is nyilvánulhat meg érdeklődés a magyar meggy iránt, meghatározó jelentősége azonban a lengyel és a német keresletnek lesz. Az elmúlt évekénél intenzívebb érdeklődést tapasztalunk más országokból is (Csehország, Szlovákia, Hollandia).

· Az elmúlt két év relatíve alacsony hazai meggyárai után a termelők várakozásai jóval magasabban vannak. A jelenlegi piaci helyzetben látják és várják lehetőségét annak, hogy a piac „honorálja” végre azokat az óriási termelési kockázatokat, melyek főleg időjárási okokból a meggytermelésben az utóbbi években rejlenek.

Fentiek okán a szezonnyitó árakat idén (is) a hazai konzerviparnak „kell kimondania”, legalábbis a piac erre vár. E tekintetben érzékelünk potenciális feszültségforrásokat az idei meggypiacban.

Abból indulhatunk ki, hogy 2022-ben nettó 200-220 Ft/kg között mozgott az I. osztályú hűtő- és konzervipari meggy átvételi ára (termelői/beszállítói ár, nagy tételekre, feldolgozóba beszállítva), míg 2023-ban 180-200 Ft/kg közötti ársávot tapasztaltunk. Az elmúlt két év átvételi átlagárát a hűtő- és konzervipari alapanyag tekintetében tehát elfogadhatjuk nettó 200 Ft/kg magasságában.

A hazai és európai kereslet-kínálati viszonyok alapján valószínűsíthető, hogy az idei szezonnyitó árak jelentősen (néhány tíz százalékkal) lesznek az elmúlt két év átlagára fölött. A meggyárak későbbi alakulása aztán nagyobbrészt annak függvénye lesz, hogy a lengyelek és más országok (Németország, Hollandia, Szlovákia, Csehország, stb.) irányából mennyire intenzív kereslet nyilvánul meg a meggyért és milyen árat hajlandóak fizetni érte. Meghatározó lesz nyilvánvalóan az is, hogy – elsősorban az időjárási hatások – hogyan alakítják a betakarított mennyiségeket, vagyis a kínálatot.

Valószínűsíthető, hogy a szezon első egy-két hetében alakulnak ki az egyensúlyi árak, mely időszakban akár nagyon rövid távon is jelentős ármozgások jöhetnek létre a „pillanatnyi” kereslet-kínálati viszonyok függvényében. A meggyszezon, illetve -piac alakulását befolyásoló bármilyen érdemi történésről haladéktalanul számot adunk.

Budapest, 2024. június 04.

FruitVeB

The key players of the sour cherry sector as the FruitVeB sour cherry product committee (canning industry, refrigeration industry, juice industry, SGIs, traders, producers) held a professional meeting on 30 May 2024 at Újfehértó. The meeting was attended by representatives of the main processors, POs and larger producers. The present forecast is based on the pieces of information presented at the meeting, which covered the outlook for the domestic and European (especially Polish) harvest, market supply and demand, and other conditions likely to determine the course of the season. The international sectoral and market information is complemented by the findings of an online European Cherry Market Consultation organised by the German AMI (Agrarmarkt Informations-Gesellschaft mbH), which was attended by international experts on 28 May 2024.

In the former FruitVeB forecast, prepared at the beginning of May and published on 10 May (https://fruitveb.hu/koran-kezdodhet-a-tavalyihoz-hasonlo-mennyiseget-igero-hazai-meggyszezon/), we predicted a harvest similar to that of the last year: around 57 thousand tonnes (+/- 10%), emphasising that the more negative expectations are already predominating.

After almost a month, just before the start of the harvest, the forecast made at the beginning of May has to be revised somewhat to the negative direction. Given the heterogeneity of the harvest, it is still difficult to give an accurate estimate, which is why it is only realistic to forecast the harvest within a wider range. The opinions of the main players in the sour cherry sector vary considerably, but the current picture in the orchards suggests a domestic sour cherry crop of between 50 and 57 thousand tonnes, which corresponds to a range of 53 thousand tonnes +/- 10%.

In our preliminary forecast published on 10 May, we summarised the reasons for the much lower than expected yield (which is around 70 thousand tonnes in a normal, average year), so we will not comment on this here. It should be noted that the forecast is based on the current crop on the trees (number of fruits, fruit size, etc.), but the actual harvest that can be achieved during the season may differ from that. If weather conditions and harvestability are favourable, the harvest could reach or, optimistically, even slightly exceed last year’s level of 57 000 tonnes. However, as is the case every year, there are considerable uncertainties and risks associated with future weather developments, particularly rainfall patterns (e.g. cracking damage due to high rainfall), storms, wind and ice damage, and potential crop protection problems (anthracnose, cherry fruit flies, spotted wing drosophila) which are not yet foreseeable. In some years of the last decade, these conditions have led to serious losses in quality or quantity even in just a few weeks of the season, but it is not possible to predict their absolute extent and impact on the supply this year. All players in the sector know that the only sure harvest is the one we have already harvested.

The picture that emerges for the various cherry-growing areas is that the North-Eastern region of the country, where about half of the cherry-growing area is located, is clearly showing a poorer harvest (10-30% lower than last year), mainly as a result of the more severe damage caused by the frosts suffered between 19-21 April. In the other regions of the country (Transdanubia, Pest, Bács-Kiskun counties, etc.), i.e. the other half of the area under production, the yields are expected to be similar to last year, and in some cases even slightly better. The picture remains very heterogeneous, both by variety and even within small growing areas.

It is now clear that the chilling and canning season will start 10-12 days earlier than usual, around 5-7 June. Harvesting will start in the middle of this week, mainly in the South Transdanubian region and in Bács-Kiskun county. In fact, the shaking and cold processing of the ‘Érdi jubileum’ variety in smaller batches (a few hundred tonnes) already took place last week, but this is an exceptional event, as this variety – based on its quality parameters and small quantities – has been typically used on the fresh market for most years. As a direct consequence of the early start of the season, the end of the season is also expected to be earlier, around 5-8 July.

There are no quality problems for the time being, and the rainfall of the last two weeks has had a positive effect on fruit size. However, it is to be feared that the thunderstorms and hailstorms of the last week have already caused minor or even very serious damage to a few thousand tonnes of crop. The cherry fruit fly (Rhagoletis), on the other hand, has already appeared in the first half of May and mid-May, so it is necessary to take action much earlier than usual to avoid major damage.

It is also becoming increasingly clear that Poland has suffered very severe crop losses due to the April frosts. Polish crop forecasts vary widely, with some regions and plantations suffering yield losses of between 30% and 70% (some regions have even more severe losses). The most likely scenario at the moment is a 50% yield loss, but it cannot be excluded that the harvest will be around 70 thousand tonnes, as in 2017, instead of the usual 160-180 thousand tonnes. After the April frosts, Polish orchards are suffering from a long-standing drought, causing a continuing fruit fall exacerbated by the dry conditions, and heavy hailstorms that have caused significant damage but have not brought substantial precipitation. However, it should be pointed out that in the Polish forecasts there is also a great deal of uncertainty, both in positive and negative directions, which are not based on official forecasts but mirror the opinions of a few key sectoral experts and market players. Accurate Polish forecasts are crucial because 10% of the harvest is 15-20 thousand tonnes, so an error of 10-20% or more can easily misdirect or manipulate the market in both positive and negative directions.

If we start from the current and most likely Polish scenario (50% crop loss), this would also mean that around 80-90 thousand tonnes of sour cherries would be lost to the Polish juice and chilling industry, which absorbs 120-160 thousand tonnes of sour cherries in total, about half of which would be absorbed by the Polish juice and chilling industry. This corresponds to almost double this year’s domestic harvest, which could have a significant impact on supply-demand conditions and prices. Our current information suggest that Serbia is also facing a smaller yield loss (10-20%). All other European sour cherry producing countries (Germany, the Netherlands, etc.) are expecting a weak or very weak, but in any case much weaker than last year’s cherry crop, leaving the Polish processing industry with no significant supply alternative. The shortage of raw materials is particularly acute for the Polish chilling industry, given that frozen cherry stocks are empty throughout Europe and customers expect to be served.

It is therefore likely that the Poles will enter the Hungarian market with strong demand and at higher prices than domestic cherry prices in recent years. This is also confirmed by the fact that the Polish sour cherry harvest will start between 3 and 6 July, by which time the Hungarian sour cherry season will almost be over. This could further strengthen the Polish refrigeration industry’s demand for Hungarian sour cherries.

Naturally, expectations are highest around this year’s sour cherry prices. The season will start in a few days, but opening prices have not yet appeared on the market. As far as the supply-demand situation in the market is concerned, we see the following:

– It is absolutely impossible to predict how much the Poles will buy from Hungary, although this will have a decisive impact on prices. If the Poles only export a few thousand tonnes of sour cherries, it will have very little impact on prices and the sour cherry market, almost regardless of the price at which they buy. However, if they „pull” 20-30 thousand tonnes at a high price with strong demand, this will be a decisive factor in the development of the domestic sour cherry price. In 2017, Poles bought cherries at a price of 0.8-0.9 €/kg (based on current information, this cannot be ruled out for this year, at least in terms of initial prices) – the exchange rate in 2022 was around 320 HUF/EUR.

– It is a surprising but absolutely logical move from the part of Polish buyers not to have announced prices so far. The reason is that they are not pressed by time. The Polish sour cherry harvest starts in a month’s time, so they have plenty of time to process Hungarian sour cherries before the Polish season. Their tactic is likely to be to wait for the opening prices of the domestic processing industry and then adjust their price offer accordingly.

– Hence, it is the domestic canning industry that will have to come up first with opening prices this year. In this respect, the domestic canners are not in a comfortable and favourable position. Current stocks of cherry preserves are above average. Large German buyers have tendered for 10-30% lower than usual quantities this year. So far, there have been no substantial contract negotiations between the domestic canners and the German buyers, and therefore there are no established cherry preserve prices. It seems likely that the major German buyers of cherry preserves are less or not at all willing to accept significant price increases compared to last year.

– The domestic chilling and juice industry is also looking for and needs sour cherries, but will not have a decisive influence on supply-demand conditions and prices, as they collectively buy around 15-17 thousand tonnes of raw material, roughly in a 50-50 proportion. In addition, the juice industry mainly buys “Cigány” sour cherries and Oblacsinska, which are less important as raw materials for the chilling and canning industries. The domestic chilling industry tends to adjust to export and domestic canning raw material prices.

– By far the most dominant players in the frozen sour cherry market are the Poles (50-60 thousand tonnes of end product, 10 times our domestic production). For the Hungarian chilling industry, the price at which the Polish cooling industry will buy Polish raw material for the season starting in early July is a serious jeopardy. If the domestic refrigeration industry is „driven” into high prices a month earlier and then buys Polish raw material at much lower prices later, this could significantly reduce the competitiveness of the Hungarian frozen sour cherries on the European market.

– To understand the position of the Poles, it is also necessary to know the following: the Polish refrigeration industry can „safely” buy 10-20 thousand tonnes of Hungarian sour cherries „at any price”, because this quantity is 15-25% of their basic demand, to which they can „mix” cheaper Polish raw material to achieve a sufficiently favourable end product cost. This quantity, however, is 1.5-3.0 times the Hungarian refrigeration industry’s purchased amount and equals to 50-70% of the domestic canning industry’s raw material requirement, which determines the first cost of the Hungarian finished product (frozen sour cherries, cherry preserves).

– We must also expect to export raw sour cherries (probably substantially more than last year’s very modest 6,000 tonnes), driven, as every year, by German purchases. Even in this segment, contracts and prices have not yet been concluded.

– Given the weak sour cherry harvest not only in Germany but also in other European countries, interest in Hungarian sour cherries may also be expressed from these countries, but Polish and German demand will be the main drivers. Interest from other countries (Czech Republic, Slovakia, the Netherlands) is also more intense than in recent years.

– After two years of relatively low domestic sour cherry prices, producers’ expectations are much higher. In the current market situation, they see and expect the possibility of the market finally „rewarding” the huge production risks that have been inherent in cherry production in recent years, mainly due to weather conditions.

For these reasons, the domestic canning industry (again) will have to „call the shots” this year, or at least the market expects it to do so. In this respect, we see potential sources of tension in this year’s sour cherry market.

It can be assumed that in 2022 the net purchase price of Class I sour cherries for the chilling and canning industry (producer/supplier price, delivered to processing facilities in large batches) ranged between 200 and 220 HUF/kg, while in 2023 we saw a price range of 180-200 HUF/kg. Therefore, regarding the last two years an average net price at around 200 Ft/kg for the raw material for cooling and canning was experienced.

Based on the supply and demand conditions in Hungary and Europe, it is likely that this year’s opening season prices will be significantly (several ten percent) above the average price of the last two years. The subsequent development of sour cherry prices will depend largely on the intensity of demand for sour cherries from Poland and other countries (Germany, the Netherlands, Slovakia, the Czech Republic, etc.) and the prices they are willing to pay. The way in which the quantities harvested, i.e. the supply, are shaped, in particular by weather conditions, will obviously also be a determining factor.

It is likely that equilibrium prices will be established in the first week or two of the season, during which time there may be significant price movements, even in the very short term, depending on the ‘momentary’ supply and demand conditions. FruitVeB will immediately report any significant development affecting the cherry season or market.

Budapest, 04 June 2024.

FruitVeB

Kapcsolódó cikkek / Related articles:

Korán kezdődhet a tavalyihoz hasonló mennyiséget ígérő hazai meggyszezon